Механизм расчета коэффициента дисконтирования для оценки бизнес-проектов в условиях современной экономики России

Коэффициент дисконтирования (ставка сравнения) – это процентная величина, которая позволяет привести денежные потоки из будущего в настоящее. То есть если получение дохода предполагается через некоторое время, то будущие доходы с учетом различных факторов стоят меньше, чем доходы сегодняшнего дня.

Соответственно, необходимо уменьшать будущие доходы для того, чтобы привести их к сопоставимому виду. Эта процедура проводится, как было сказано, при помощи коэффициента дисконтирования.

Для того чтобы уменьшать будущие доходы и понять, из каких частей должен складываться коэффициент дисконтирования, необходимо определить факторы, влияющие на его величину.

Инфляция или рост цен. Из-за нее на одну и ту же сумму в будущем можно приобрести меньше благ, нежели сегодня.

Для оценки коэффициента дисконтирования потребуется информация о ее прогнозном значении. Ее можно узнать на сайтах Центрального банка, Министерства экономического развития РФ, Министерства финансов. Коммерческая организация для оценки бизнес-проекта может использовать любые данные, например, информацию медиахолдинга РБК и т. п.

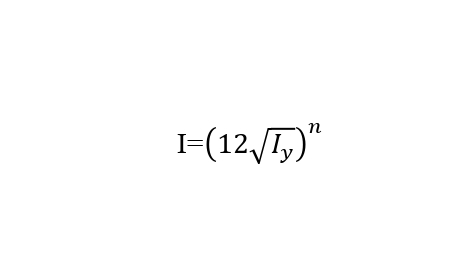

Прогнозные показатели инфляции чаще всего приводятся на год. Если стоит задача дисконтирования на некоторое количество месяцев меньше года, то целесообразно из годового прогнозного индекса инфляции взять корень в двенадцатой степени, а затем полученное значение возвести в корень, равный необходимому количеству месяцев расчета.

1. Упущенная выгода при инвестировании денежных средств. Это называется альтернативные издержки, или нормальная прибыль. То есть небольшой процент прибыли от самого безрискового вида вложений в экономике (например, вложения на депозиты Сбербанка и т. п.). При инвестировании средств инвестор жертвует другими доходами и ему хотелось бы, чтобы полученный доход покрывал возможную упущенную выгоду. Именно поэтому целесообразно будущие доходы от вложений при дисконтировании уменьшать еще на упущенную выгоду (нормальную прибыль).

Риск. Величина риска – это субъективная составляющая, и она зависит от инвестора: от его оптимистических или пессимистических прогнозов. Кроме того, показатель риска зависит от вида инвестиционного вложения. Так, например, расширение действующего бизнеса будет иметь меньший риск по сравнению с развитием нового инновационного бизнеса. На сегодняшний день в России нет баз данных коэффициентов риска для различных видов значений. Будет целесообразно оценить проект при помощи двух коэффициентов дисконтирования: оптимистического (куда заложить небольшой процент риска) и пессимистического (с большим процентом риска). Очевидно, что все реальные значения проекта будут находиться между этими двумя вариантами.

Таким образом, выводим расчетную формулу коэффициента дисконтирования.

Коэффициент дисконтирования = уровень инфляции + нормальная прибыль + уровень риска

Таким образом, наиболее логичный способ расчета коэффициента дисконтирования представлен выше. На практике инвесторы сегодня выбирают коэффициент дисконтирования с учетом всех выше названных факторов на уровне 13–20 %.

В экономической литературе существуют и другие способы расчета коэффициента дисконтирования. Наиболее известные из них:

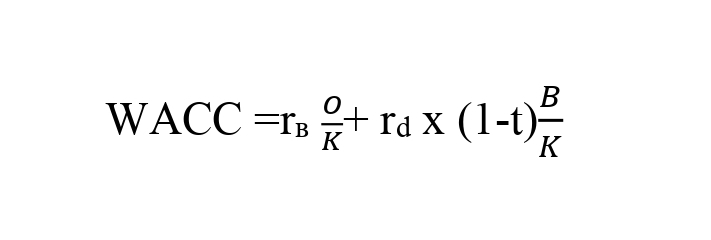

Расчет ставки дисконтирования на основе средневзвешенной стоимости капитала (WACC).

где re ,rd – ожидаемая (требуемая) доходность собственного капитала и заемного соответственно;

О/К, В/К – доля собственного и заемного капитала, К – весь капитал: заемный и собственный;

t – ставка налога на прибыль.

Применение данного метода расчета коэффициента дисконтирования позволяет ориентироваться только на финансовые показатели одной компании, что не дает репрезентативного результата для всесторонней объективной оценки проекта.

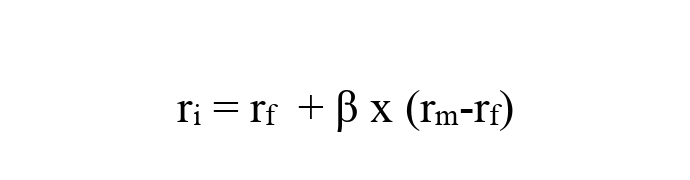

Модель оценки капитальных активов У. Шарпа.

где ri – ожидаемая доходность акции или коэффициент дисконтирования;

rf – доходность по безрисковому активу, например, государственным облигациям или вложениям в недвижимость (для российской экономики наиболее актуальны в качестве безрискового активы вложения в недвижимость);

rm – рыночная доходность, которая может быть взята как средняя доходность по индексу ММВБ (рассчитывается как среднее арифметическое);

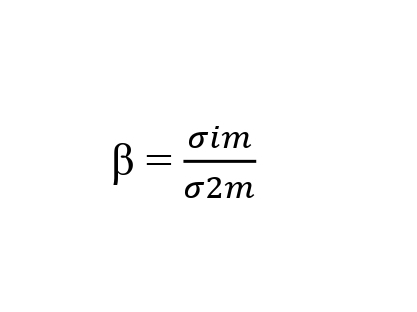

β – коэффициент бета. Он отражает рискованность вложения по отношению к рынку и показывает чувствительность изменения доходности акции к изменению доходности рынка. Рассчитывается по формуле:

σim – среднеквадратическое (стандартное) отклонение изменения доходности акции в зависимости от изменения доходности рынка;

σ2m – дисперсия рыночной доходности.

Приведенная модель связана с финансовым рынком, тогда как в настоящее время финансовый рынок России слабо связан с реальным сектором экономики.

Представленные выводы позволяют определить, как наиболее эффективный первый метод расчета коэффициента дисконтирования.