Насколько необходимо восстановление НДС по ОС

Порой бывают ситуации, когда предприятие использует приобретенное ОС и для операций, которые освобождены от налогов, и для тех, которые облагаются НДС. В такой ситуации сумму НДС, предъявленную продавцом ОС, следует принять к вычету или учесть в стоимости. При этом учет ОС в стоимости необходимо пропорционально тому, каким образом объект применяется для данных операций.

Однако, следует помнить, что организовать ведение раздельного учета общей суммы налога. Восстановление НДС, принятого к вычету от НМА и ОС, проводят в том случае, если данные параметры используются при проведении операций, не подлежащих налогообложению.

Восстановление НДС следует провести в том квартале, при котором использование ОС и НМА начинает применяться для указанных операций.

#бухгалтер #налог #НДС

Как правильно учесть НДС в ССРСС для медицинского оборудования?

Материал подготовила Супрун Елена Дмитриевна.

Руководитель сметно-договорного отдела, начальник отдела по ценообразованию и экспертиз – Институт стоимостного инжиниринга и контроля качества строительства.

#НДС #ССРСС #медоборудование

Как минимизировать риски и потери при проведении встречной налоговой проверки?

Когда налоговая инспекция проводит встречную проверку?

Встречная проверка является одним из методов контроля ФНС. Она может быть направлена на проверку вас в качестве контрагента в рамках плановой проверки вашего делового партнера, либо ваших собственных деловых партнеров.

Порядок запроса документов и информации во время встречной проверки четко определен в статье 93.1 Налогового кодекса Российской Федерации. Запросы документов и информации со стороны налоговой инспекции допускаются только в следующих ситуациях:

1. Ваш контрагент проходит выездную или камеральную проверку, и налоговая инспекция делает запрос информации у вас о ваших отношениях с ним. Это также может происходить, если проверка проводится у третьей стороны, а у вас есть документы, имеющие отношение к ее деятельности. Также, если ваша компания ведет реестр владельцев ценных бумаг и имеет информацию о проверяемом лице.

2. У вашего делового партнера (третьей стороны) уже завершена проверка (встречная или камеральная), но налоговая инспекция назначает дополнительные проверочные мероприятия при рассмотрении материалов проверки.

3. Нет налоговых проверок, но налоговую инспекцию интересует конкретная сделка, в которой участвуют ваша компания и контрагент.

4. У вашего контрагента есть задолженность свыше 1 млн рублей, и он не исполняет решение о взыскании в течение 10 дней, не информирует о своем имуществе, имущественных правах и обязательствах.

5. У контрагента проводится налоговый мониторинг.

Какой порядок проведения встречной проверки?

Встречная налоговая проверка проходит следующим образом:

1. Налоговая инспекция, проводящая проверку у вашего контрагента, направляет поручение о нужных ей документах и информации в ваш налоговый орган с указанием контрагента, сделки и причины запроса.

2. На основании этого поручения ваша налоговая в течение 5 дней составляет свое требование к вам о предоставлении документов и прикрепляет копию поручения от налоговой инспекции, проводящей проверку контрагента.

3. При получении документа обратите внимание на соответствие запрашиваемой информации в поручении и требовании.

4. На исполнение требования налогоплательщику, в данном случае вам, дается определенное количество времени, о чем прописывается в требовании:

• 5 дней — касательно мероприятий в рамках выездных и камеральных проверок, ст. 93.1 НК РФ (п.1 и 1.1).

• 10 дней — если необходимость возникла вне рамок налоговых проверок, ст.93.1 НК РФ (п.2).

5. При отсутствии запрашиваемых документов необходимо направить уведомительное письмо в те же сроки.

При невозможности предоставить истребуемые документы в указанные сроки вы можете отправить запрос в свою инспекцию на продление сроков с указанием причин и желаемых сроках. При этом, руководитель налоговой может принять решение как о продлении, так и об его отказе.

Налоговым нарушением считается отказ от предоставления документов или предоставление их за рамками установленных сроков

6. Полученные от вас документы будут просмотрены и проверены сотрудниками вашей налоговой инспекции. После чего будут отправлены в адрес ФНС проверяемого контрагента.

Какая цель встречных проверок?

Конечная цель налогового инспектора состоит в подтверждении факта действительного наличия контрагента и что все хозяйственные операции, отраженные в учете налогоплательщика, являются реальными. Особое внимание уделяется обнаружению любых расхождений между информацией контрагента и проверяемой организации, а также их возможному влиянию на формирование налоговой базы.

Когда налоговый инспектор обнаруживает расхождения, которые могут привести к уменьшению налоговой базы, он документирует эти нарушения и полученные в ходе проверки документы становятся материалами, подтверждающими нарушение налогового законодательства со стороны налогоплательщика. Эти документы прикладываются к акту проверки и могут быть использованы в дальнейшем в процессе рассмотрения дела.

В ходе встречной налоговой проверки налоговый инспектор обратит внимание на ряд факторов, которые вызовут сомнения:

1. Скрытие или неполное отражение хозяйственных операций или конкретных сделок в бухгалтерском учете компании.

2. Отсутствие доказательств реальности сделки, когда предоставлены только документы на сделку без подтверждающих ее фактическое осуществление.

3. Существенное отклонение цены сделки от рыночной стоимости.

4. Прочие обстоятельства, которые могут исказить налоговую базу, такие как некорректные расчеты, завышение расходов и др.

В ходе проверки налоговая инспекция обязательно будет анализировать первичные и платежные документы, а также проводить сопоставления объема закупок со складским объемом товаров. При отсутствии надлежащих накладных и чеков на закупку, расходы, уменьшающие налоговую базу, могут быть не учтены.

В рамках проверки также будет выясняться, насколько сделка имеет прямое отношение к хозяйственной деятельности компании. Если инспекторы обнаружат, что цена сделки была намеренно завышена или привлечены посредники с целью уменьшения налогов, они могут отклонить расходы, уменьшающие налоговую базу.

Важно:

Обязательно периодически сверяйтесь с контрагентами и подписывайте акты сверки. Отслеживайте своевременное предоставление правильно оформленных и достоверных документов. В противном случае налоговая инспекция может признать сделку необоснованной и не признать расходы, которые уменьшают налоговую базу для расчетов.

Частые поводы налогового инспектора для проведения встречной проверки:

• Ваш контрагент подал заявление о возмещении НДС (налог на добавленную стоимость) и налоговый инспектор проверяет его обоснованность и законность.

• В процессе проверки налоговой декларации, поданной вами и вашим контрагентом, были обнаружены расхождения. Налоговый инспектор проводит дополнительную проверку, чтобы выяснить, какие цифры являются более точными.

Поэтому, чтобы избежать неприятностей, важно заполнять декларацию по НДС правильно и своевременно сверять информацию со своими контрагентами.

#ндс #налоговыепроверки #рискиипотери

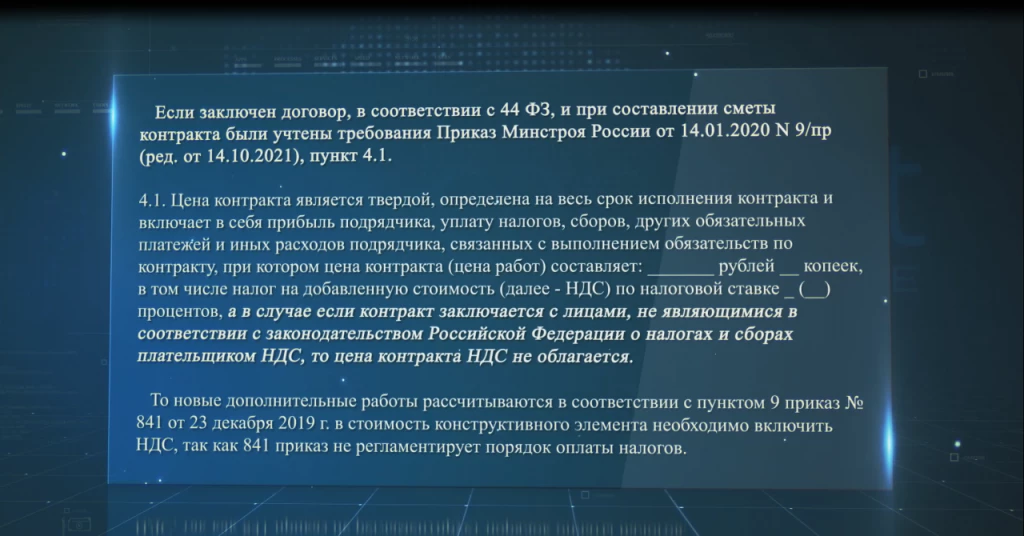

Возникла необходимость в корректировке, надо ли включать в расчет НДС?

На вопрос отвечает Работкин Дмитрий Васильевич.

Заместитель директора Института стоимостного инжиниринга и контроля качества строительства.

#НДС #стоимостьработ